【第18回】高値期す「辰巳(たつみ)天井」《其ノ一》「大阪証券取引所」所縁(ゆかり)の地《4/4》―「日経平均株価」篇(1989年最高値の更新)―

※本稿内容は筆者の個人的見解であり、筆者所属組織(現在および過去)の公式見解を示すものではありません。

(【第17回】から続く)

⇧堺筋と土佐堀通の交差点に、北西方向に正面を向けて佇む(たたずむ)「大阪取引所」、荘厳な品格を湛え(たたえ)、古典的形態の下にアール・デコ(Art Déco)様式を導入した秀逸な建築物

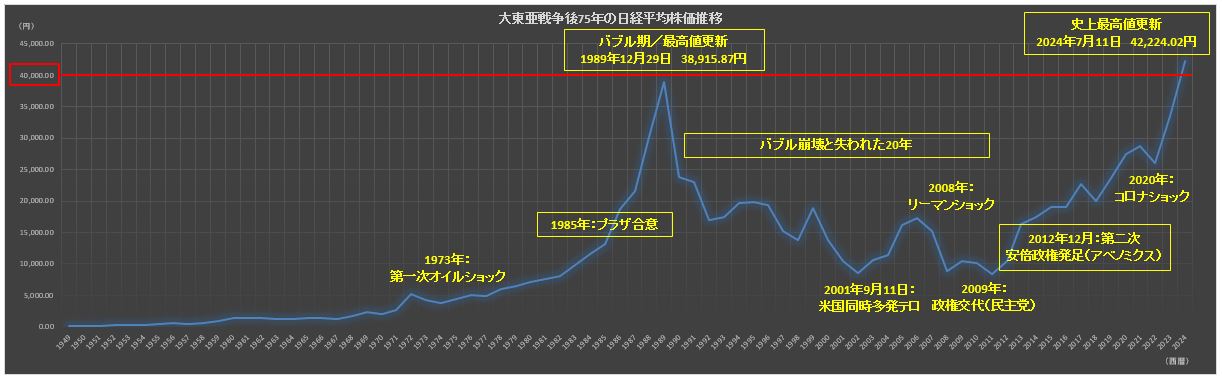

今回は、大東亜戦争(対米戦争)後75年における「日経平均株価」(Nikkei Stock Average)の推移と、そこから窺える我が国の経済情勢が辿った過程について具体的に触れる。

⇧大東亜戦争(対米戦争)後75年の「日経平均株価」推移、日経平均プロフィル「ヒストリカルデータ」 ヒストリカルデータ - 日経平均プロフィル (nikkei.co.jp) を基に筆者作成、値(円)は当年「大納会」(だいのうかい)の終値、2024年のみ年間最高値(7月11日 終値)

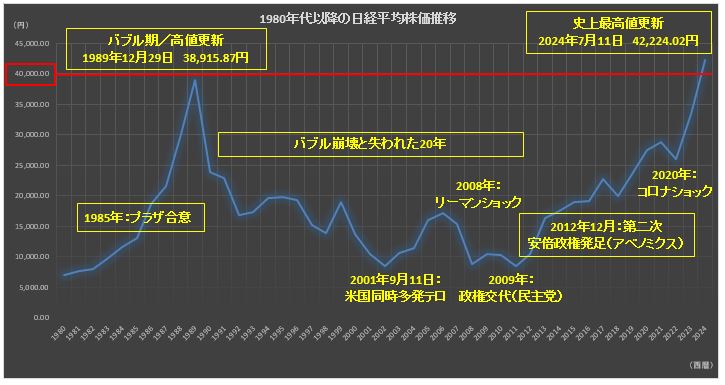

⇧値動きが大きくなった「1980年代以降」に範囲を限定

「日経平均株価」は、「東証株価指数」(TOPIX:Tokyo Stock Price Index)(※2)と並び、我が国株式市場における代表的な株価指数として広く知られている。「東京証券取引所」の「プライム市場」(旧:第一部)への上場株式のうち、取引が活発で流動性の高い225銘柄を選定、この構成銘柄の株価を「株価換算係数」で調整した上で合計したものを「除数」(基本的に銘柄数)で割って算出されている。 20230712J_2.pdf (nikkei.co.jp)

その沿革をみると、1950年(昭和25年)9月7日、「東京証券取引所」が取引所を再開した1949年(昭和24年)5月16日時点まで遡り、「東証第一部修正平均株価」として算出を開始。1970年(昭和45年)7月1日、「株式会社 日本経済新聞社」(以下、「日本経済新聞社」) 日本経済新聞社 (nikkei.co.jp) が指数の算出・公表を引き継いだ。1975年(昭和50年)5月1日、「日本経済新聞社」と「ダウ・ジョーンズ」(Dow Jones & Company, Inc.)が提携して「日経ダウ平均株価」と名称変更ののち、1985年(昭和60年)5月1日に、現在の「日経平均株価」の名称となっている。本稿では、同株価が大きな値動きを見せ始めた1980年代以降の4つの「過程」について触れる。

【過程①】「プラザ合意」(Plaza Accord)は、その後に我が国が辿った一連の経済変遷の発端とみられている。同合意は、1985年(昭和60年)9月22日に米国ニューヨーク市の「プラザホテル」で開催された、「先進5か国(G5:日本・米国・英国・西ドイツ・フランス)財務大臣・中央銀行総裁会議」における合意の通称。ここでは「米ドル高の是正」や「日本の対米貿易黒字の削減」を目的とした、各国の外国為替市場への「協調介入」に関する合意がなされた。米国主導による当会議の米国側出席者は、James Addison Baker 財務長官、Paul Adolph Volcker、Jr. 連邦準備制度理事会(FRB:Federal Reserve Bank)議長。我が国からは竹下登蔵相をはじめ、澄田智日本銀行総裁、大場智満財務官が出席している。この合意形成によって円は、「プラザ合意」前日の「1ドル=242円」から1988年(昭和63年)年初の「1ドル=128円」まで上昇、急激な円高進行を誘発した。

1980年代に入り日本製品が急速に国際競争力を高め、貿易黒字を拡大させた半面、米国では Ronald Reagan 政権での「レーガノミクス」(Reaganomics)と呼ばれる経済政策下、「貿易赤字」(経常赤字)と「財政赤字」の所謂(いわゆる)「双子の赤字」に直面し、「日米通商摩擦」が深刻化していた。本合意形成は事実上、米国の「貿易赤字」を削減して輸出競争力を高める狙いがあったと同時に、日本の「円」(および西ドイツの「マルク」)が米国のドル安政策の標的になったともいわれている(事実上の3国合意)。我が国では、急速な円高の進行と輸出の減少から「円高不況」が引き起こされ、この直後に始まった「バブル景気」とその後の「失われた20年」の引き金であるとの解釈が一般的だ。

【過程②】「バブル景気」(bubble economy)とは、内閣府の「景気動向指数」 景気動向指数 : 経済社会総合研究所 - 内閣府 (cao.go.jp) によると、1986年(昭和61年)12月から1991年(平成3年)2月までの4年3か月(51か月)の期間において、株価や土地価格(地価)等の資産価値の高騰に伴って、「社会全体」が空前の好景気を「実感」(市場心理的な社会現象)した時期とされる。「バブル景気」の主因は、政府・「日本銀行」による金融・財政政策(内需拡大策)として、「公共投資」拡大等の積極財政や「公定歩合」の段階的引き下げ(最終的には2.5%)など、長期的な「金融緩和」と景気刺激策の実施によるものとされる。この結果、余剰資金による株式・土地等への過熱投機や土地担保価値の度を越した拡大を招き、「土地価格は永遠に上昇する」(土地神話)との期待が膨らんで、バブル/泡沫(ほうまつ・うたかた)の発生につながったとされる。

また「バブル経済」とは、不動産や株式をはじめとした時価資産価格が、「投機」(speculation)により価格上昇の根拠に乏しい状況で高騰した、「実体経済」から大幅にかけ離れた経済状態を指す。多くの場合は「信用膨張」を伴うため、「投機」が停止すると一転して「信用収縮」に陥るとされている。またマクロ経済学の定義では、バブルとは「ファンダメンタルズ(fundamentals)/経済の基礎的条件」から乖離した資産価格の動き(上昇分)とされている。

【過程③】「バブル崩壊」の引き金となったのは、1990年(平成2年)3月27日、景気の過熱(地価や株価の異常な高騰)を抑えるため、「大蔵省」の土田正顕銀行局長(「東京証券取引所」初代理事長・社長)より全国の金融機関宛てに、「土地関連融資の抑制について」 016.pdf (保護) (retio.or.jp) 所謂「総量規制」が通達(行政指導)されたこと、および日本銀行が「公定歩合」の段階的引き上げ(最終的には6%)に動いたこととされる。「総量規制」については、不動産向け融資の前年比伸び率を総貸出の前年比伸び率以下に抑える、また不動産業、建設業、ノンバンクへの融資実態の報告を求めて規制に違反した金融機関に是正を指導する、という内容であった。これ以降、我が国は本格的な「deflation」(物価下落)による長期的な経済停滞へ突入することになる。

「失われた20年」(Lost Decades)の原因として、その前半にあたる1990年代は、「バブル崩壊」で生じた「不良債権」処理の遅れや「貸借対照表」(balance sheet)の毀損(きそん)など、後半の2000年代は、「deflation」経済への効果的な対策がとられず「deflation spiral」に陥ったことなどが、問題として挙げられる。「不良債権」問題では、金融機関は「バブル崩壊」後、融資先が事業に失敗し融資の回収が叶わない上に、担保の不動産も暴落して融資額を下回ったため、下位の抵当権で担保設定していた金融機関にとっては、融資、担保の双方ともが回収できない状況が相次いだ。こうして回収不可能となった債権(不良債権)によって、金融機関は深刻な経営危機に陥ることとなった。

【過程④】「アベノミクス」(Abenomics)とは、第二次安倍晋三内閣において、2013年(平成25年)6月14日発表の「日本再興戦略」 アベノミクス「3本の矢」 | 首相官邸ホームページ (kantei.go.jp) で表明された、<「deflation」からの脱却>と<富の拡大>(持続的な経済成長)を目指した包括的な経済政策。ここでは所謂「3本の矢」として、<第1の矢>「大胆な金融政策」、<第2の矢>「機動的な財政政策」、<第3の矢>「民間投資を喚起する成長戦略」が掲げられた。具体的には「金融政策」では、「金融緩和」で市場への資金供給量を増やして「deflation」心理を払拭、「財政政策」では、約10兆円規模の経済対策予算によって政府支出(財政出動)で需要を創出、「成長戦略」では、「規制緩和」等による投資の促進、人材の活躍強化、新たな市場の創出、世界経済とのさらなる統合、といった内容が示された。

最も効果を発揮した「金融政策」においては、黒田東彦日本銀行総裁の発言した「量・質ともに次元の違う金融緩和」(所謂「異次元緩和」)が示す様に、長期に続いた「deflation」からの脱却と「2%」の「inflation targeting」(物価上昇率の目標)を掲げ、大胆(無期限かつ無制限)な「量的・質的金融緩和政策」が断行された。すなわち、「日本銀行」が大量額の国債を市場から購入し、市場への資金供給量を増やして経済全体の活性化を狙うとともに、2016年(平成28年)1月には「政策金利」(短期金利)で「マイナス金利」の導入が決定され、金融機関による企業や個人への貸し出しが促進された。こうして「アベノミクス」の経済政策は、途中2度の「消費税」増税(5%⇒8%⇒10%)による減速を生じるも、歴代最長の「7年8か月」におよぶ安定政権運営の下、「円高・株安の是正」(円安誘導・株価上昇)、「国内総生産(GDP:Gross Domestic Product)の上昇」、「雇用環境の改善」、「名目賃金の上昇」などの面で、一定かつ確実な成果を上げた。2024年(令和6年)3月には、「日経平均株価」が史上初の4万円突破という記念碑的な通過点に到達している。

1980年代後半からの株価急騰(バブル景気)と急落(バブル崩壊)、その後の「失われた20年」と呼ばれる長期停滞、そして2010年代後半からの「アベノミクス」による景気回復と株価再浮揚。株価がバブル期最高値を付けた(消費税/3%もこの年初めて導入)1989年(平成元年)に社会人の一員となった筆者には、その変遷局面が自身(および同世代)の軌跡とそのまま重なる様に受け止められ、隔世の感と深い感慨を禁じ得ない。

(※2)東証株価指数:1969年(昭和44年)7月1日に「東京証券取引所」が公表を開始、同「旧第一部」上場株式銘柄の時価総額合計を終値ベースで評価、基準日である「1968年(昭和43年)1月4日」の時価総額を100として指数化したもの、「日経平均株価」のもつ、「値嵩株」(ねがさかぶ:株価の高い銘柄)の影響を受けやすい特性を補完

【後日追記】2024年(令和6年)7月11日の「日経平均株価」史上最高値更新後、1ヶ月も経過しない中での歴史的乱高下(らんこうげ)、投資家の「センチメント/市場心理」(Market Sentiment)が相場を大きく左右

・「日本銀行」が7月31日の金融政策決定会合で「政策金利」(短期金利)の追加引き上げ(0~0.1%⇒0.25%)を決定、本年3月に「マイナス金利」政策を解除したばかり。

・「日経平均株価」が8月5日、米国 Ronald Reagan 政権下の1987年(昭和62年)10月19日に発生した「ブラックマンデー」(Black Monday)超えとなる、「4,451円安」と過去最大の下げ幅を記録。「大阪取引所」で「サーキットブレーカー」(circuit breaker)(※3)が午後5時までに計12回発動されるなど、市場は売り一色となった。

・翌6日には急反発し「3,217円高」と過去最大の上げ幅を記録。

(※3)サーキットブレーカー:金融市場の急激な変動に対応し、証券取引所が取引を一時的に制限・中断する制度、先物やオプションが一定の範囲を超えて変動した場合に適用

⇧「大阪取引所」程近く、大阪市中央区高麗橋(こうらいばし)の「日本経済新聞社 大阪本社」